Indra espera un segundo semestre de 2020 que, aunque aún estará afectado por el Covid, tendrá un mejor comportamiento relativo que el primero, si no hay un empeoramiento de la pandemia

Indra espera un segundo semestre de 2020 que, aunque aún estará afectado por el Covid, tendrá un mejor comportamiento relativo que el primero, si no hay un empeoramiento de la pandemia

Los ingresos y el margen operativo de Indra cayeron un 4% y un 58%, respectivamente, especialmente impactados en el segundo trimestre de 2020 por el Covid

La contratación y la cartera crecieron fuertemente (un 8% y un 15%) y el flujo de caja fue 149 millones de euros superior al del primer semestre de 2019

- La contratación aumentó un 8% en el primer semestre de 2020 frente al primer semestre de 2019, impulsada por el fuerte crecimiento de la división de Transporte y Defensa, lo que hace que la cartera alcance un nuevo récord histórico absoluto (5.094 millones de euros, con un crecimiento del 15%)

- Los ingresos descendieron un 2% en moneda local (un 4% en reportado) en el primer semestre de 2020 frente al primer semestre de 2019, afectados por el impacto del covid. Los ingresos en el segundo trimestre cayeron un 5% en moneda local y un 8% en reportado frente al segundo trimestre de 2019

- El Margen Operativo alcanzó los 43 millones de euros en el primer semestre de 2020 frente a los 102 millones en el primer semestre de 2019 (equivalente a un margen del 2,9% en el primer semestre de 2020 frente al 6,6% en el primer semestre de 2019), afectado por los retrasos y la menor actividad debida al covid

- El EBIT reportado alcanzó los -78 millones de euros en el primer semestre de 2020 frente a 79 millones en el primer semestre de 2019 (-97 millones en segundo trimestre de 2020 frente a 40 millones en el segundo trimestre de 2019), afectado por los retrasos y la menor actividad debida al covid, que impacta en mayor medida en el segundo trimestre y por los deterioros de intangibles (-95 millones de euros)

- La generación de caja fue 149 millones de euros superior a la del primer semestre de 2019. La ratio de Deuda Neta/EBITDA en los últimos doce meses (excluyendo el impacto NIIF 16 y de los deterioros de intangibles) se situó en 2,7 veces en el primer semestre de 2020 frente a 2,4 veces en el primer semestre de 2019

- Indra ha continuado reforzando su sólida posición de liquidez durante el segundo trimestre de 2020, y cuenta con más de 1.100 millones de euros entre efectivo y líneas disponibles a 30 de junio de 2020

- Indra ha lanzado un plan de acción post-covid para reorientar inversiones, optimizar costes y adaptarse a los cambios estructurales del negocio, que ya incluyen en el segundo trimestre de 2020 un impacto negativo en el EBIT de 95 millones por deterioro de Activos Intangibles. Los ahorros anuales se estiman en 100 millones de euros a partir de 2021

Fernando Abril-Martorell, Presidente Ejecutivo de Indra: “Tal y como anticipamos, los resultados del segundo trimestre de 2020 han estado impactados de forma considerable por la crisis desencadenada por el Covid-19, que en este segundo trimestre ha afectado a la totalidad del período desde abril a junio. Prácticamente todos los sectores en los que Indra opera sufren este impacto, aunque con diferente profundidad y expectativas de duración, con sectores fuertemente afectados como determinados segmentos de industria y el de tráfico aéreo, frente a otros que han resistido mejor, como medios de pagos o utilities. Las economías de los principales países donde operamos, España, Latinoamérica, Italia y los países exportadores de petróleo, se han visto profundamente afectadas, también con distintas perspectivas de recuperación para 2021.

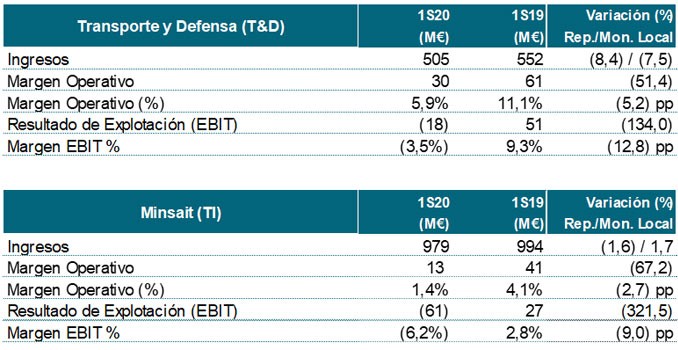

El Covid está impactando de forma muy diferente a nuestros dos negocios, con dinámicas muy distintas para Minsait (TI) frente a Transporte y Defensa, aunque ambas sufren por la menor operatividad de las fuerzas de ventas, el bajo precio del petróleo y la depreciación de las monedas de varios países, en especial Minsait en Latinoamérica.

En Minsait, el impacto en ventas del Covid en el segundo trimestre es lógicamente mayor que en el primero, que solamente tenía tres semanas de efecto Covid. El impacto en el trimestre en márgenes es más elevado, con una pérdida del 78% en el margen operativo trimestral, por la pérdida de apalancamiento operativo derivada de las menores ventas, junto con el mayor peso de la estructura de costes fijos de personal de una plantilla dimensionada para un entorno de crecimiento, además de una mayor presión competitiva y de precios observada en el trimestre y un mix diferente, derivada de la difícil situación que están afrontando algunos de nuestros clientes.

Transporte y Defensa muestra un mayor impacto temporal en ingresos en el segundo trimestre de 2020 frente al segundo trimestre de 2019, tal y como ya anticipamos, derivado de los retrasos en la toma de decisiones de nuestros clientes y la dificultad en realizar pruebas y entregas en proyectos internacionales por las dificultades para viajar, que aún permanecen en muchos países. La contabilización de los proyectos por reconocimiento de hitos acentúa de forma desproporcionada estos impactos, pero de igual forma conducirá a una recuperación más rápida una vez la situación internacional se vaya normalizando.

En sentido positivo, merece destacarse la contratación de Transporte y Defensa, que experimenta un crecimiento muy sólido (del 41% en el primer semestre de 2020 frente al primer semestre de 2019), incluso superior a nuestro propio presupuesto pre-covid, principalmente impulsada por Defensa, incrementando aún más nuestra cartera (3,0 veces cartera/ventas), lo que refuerza aún más nuestras expectativas de crecimiento en el medio plazo. Tanto en Minsait como en T&D esperamos un segundo semestre de 2020 mejor que el primer semestre de 2020.

La generación de caja se comportó también de forma positiva durante el semestre, 149 millones de euros mejor que la cifra reportada en el primer semestre de 2019, gracias a los mayores cobros, entre los que se incluyen algunos de los proyectos retrasados de 2019, y a pesar del aumento de existencias por el retraso de certificaciones. La posición financiera se vuelve a reforzar, con una liquidez superior a los 1.100 millones de euros a cierre del trimestre, entre caja, líneas a corto plazo y financiación disponible.

El Covid está suponiendo para los clientes no solo reducciones temporales en sus ventas y resultados, sino también un cambio estructural en sus necesidades, para las que Indra ha desarrollado en los últimos años las capacidades tecnológicas necesarias, por lo que van a suponer una oportunidad a futuro para nuestro negocio. Entre estas nuevas necesidades destacan las derivadas del teletrabajo, la remotización con protocolos y sistemas de ciberseguridad, aceleración de la implantación de canales digitales con sus clientes, impulso del e-commerce y procesos on-line, soluciones contact-less, adelanto tecnológico de soluciones RPA, inteligencia artificial, sistemas no tripulados, ciberdefensa, además del rebalanceo y mayor gasto público para relanzar las economías, con posible impacto positivo en infraestructuras en el medio plazo.

Estos cambios estructurales en los clientes hacen a Indra replantearse la continuidad de algunos de los productos e inversiones basados en tecnologías antiguas, dada la previsible aceleración de la digitalización. Esto supone la realización de saneamientos de activos intangibles por importe de 95 millones de euros en el período, y también la obligación de adaptar y transformar las estructuras de costes y de la plantilla. La combinación de estas medidas (plan de acción post-Covid) esperamos generará ahorros anuales estimados del entorno de 100 millones de euros a partir de 2021, con unos costes estimados de captura de 165 millones de euros en 2020, de los que 95 millones ya están contabilizados en este trimestre.

En resumen, aunque el impacto y la incertidumbre por el covid persisten y continuarán afectando a los resultados del ejercicio, hemos comenzado a ver algunos signos positivos en las últimas semanas del período reportado, que nos permiten anticipar que el segundo trimestre de 2020 será el peor trimestre del ejercicio, y que el segundo semestre tendrá un comportamiento mejor que el primer semestre. Con todo ello, y dentro de un lógico marco de incertidumbre que dependerá de la evolución de la pandemia, esperamos que los ingresos de 2020 se sitúen entre 3.150 y 3.200 millones de euros en moneda constante, y el EBIT entre 120 y 135 millones de euros antes de deterioro de intangibles y de costes de captura del plan de acción.

La positiva evolución reciente de nuestra contratación, el tamaño que ya alcanza nuestra cartera acumulada, la inercia comercial que hemos logrado mantener a pesar de la crisis, junto con nuestras capacidades tecnológicas para abordar las nuevas necesidades de nuestros clientes en el mundo post-covid, junto con el impacto positivo que tendrán de las medidas puestas en marcha con el plan de acción post-covid, nos permiten mantener las buenas perspectivas internas de ventas y EBIT para el ejercicio 2021 y siguientes”.

Sé el primero en comentar